对冲基金空头大撤退 美元还能涨多高?

Befrom: 雅评网 2023-09-14 01:44:14

作者: 樊志菁

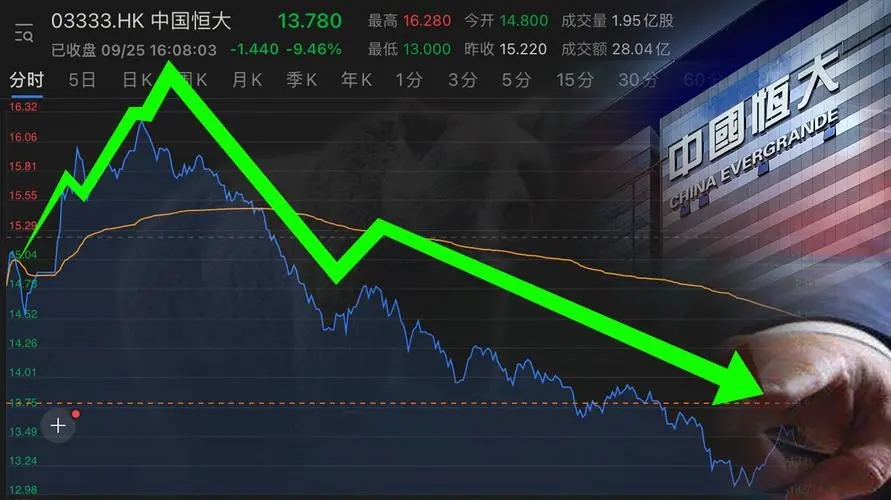

最近,美元指数已连涨八周,创下2014年以来最长纪录。这波行情还将持续多久?

随着全球迎来新政策决议周期,经济前景和各央行立场的差异被认为将成为未来主导汇率波动的关键因素。

美元指数V形反转

今年7月初,美元指数一度跌破100关口,创下年内低点并几乎完全回吐本轮加息周期的全部涨幅。当时市场曾经押注,美联储自20世纪80年代以来最快的货币政策紧缩周期将结束。

然而仅仅两个月后,形势出现了大扭转。能源和食品价格上涨让外界对通胀及全球经济放缓的担忧重燃,而美国经济在稳健的消费者支出保驾护航下仍保持弹性。美元指数自7月下旬以来也飙升了近5%,达到近半年来的最高水平,距离年内高点仅一步之遥。

第一财经记者汇总发现,随着各央行持续加息,全球主要经济体复苏在二季度几乎都陷入了瓶颈期。原本乐观的欧元区经济面临着巨大挑战。欧盟本周发布的经济预测显示,由于国内消费疲软和全球需求疲软,欧元区今明两年的增长速度可能低于此前的预期,预计分别为0.8%和1.3%,低于5月份的1.1%和1.6%的预测。欧盟委员会表示,在通胀居高不下的情况下,私人消费疲软是经济增长前景黯淡的原因,“大多数商品和服务的消费价格居高不下”。

与此同时,加拿大、英国、澳大利亚、新西兰等经济体增速也回到了疫情以来的低位,随着宏观数据开始出现频繁波动,各央行也在为结束紧缩周期做准备。

Oanda高级市场分析师厄拉姆(Craig Erlam)在接受第一财经记者采访时表示,美元走强的背景是,美国经济前景与其他经济体相比更为乐观。

亚特兰大联储GDPNow工具最新预测显示,三季度美国经济增速将达到5.6%。高盛本月将美国经济出现衰退的概率下调至15%。

厄拉姆表示,现在看美国经济实现软着陆的希望很大,这可能让美联储成为最后一批宣布结束加息的央行。他分析道,在通胀逐步回落的背景下,劳动力市场的强劲需求未受影响,这变得尤为重要,购买力的恢复将保障美国家庭支出的稳定,进而缓和加息的影响。与其他央行相比,美联储如今拥有的政策空间更充足。

外界正在密切关注本周即将公布的通胀报告、零售销售和消费者信心调查报告。在消费者支出维持健康增长的背景下,由于能源价格走高,机构普遍预测8月CPI将加速至3.7%,克利夫兰联储的通胀预测工具Inflation Nowcasting也显示,8~9月美联储核心通胀降温幅度预计很有限,或加剧FOMC内部的分裂。

瑞银在近日发布的报告中表示,美国经济表现出的韧性让市场感到震惊,从宏观数据看,市场似乎回到了“美国例外论”的主题上,从而刺激了买盘。

空头离场暗藏玄机

衍生品市场上,空头正在迅速离场。美国商品期货交易委员会(CFTC)的数据显示,截至上周投机者对美元的净空头押注从7月底的212.8亿美元两年高点降至71.7亿美元,降幅近2/3。

对冲基金对美元的看跌情绪也正在迅速降温,值得注意的是,历史经验表明,一旦对冲基金开始做多美元,往往会在更长的时间里坚持立场。

2013年5月,美联储前主席伯南克在国会半年度听证会有关量化紧缩的表态引发市场“缩减恐慌”,从那时起,对冲基金在近四年时间里几乎不间断地净买入美元,并一度达到创纪录的510亿美元峰值,美元指数在此期间上涨超20%。随后虽然头寸在多头和空头之间摇摆,但净多头的持续时间相对更长。这表明,一旦资金彻底倒向做多,美元指数可能会找到长期需求的坚实来源。

美联储下周将召开议息会议,投资者将密切关注美联储主席鲍威尔的讲话及最新经济展望(SEP),以寻找未来政策路径的更多线索。联邦基金利率期货显示,9月按兵不动几无悬念,但11月/12月加息的概率维持在40%~50%之间。

厄拉姆向第一财经表示,美联储这一次可能也不会给出明确的信号,而是将继续强调数据依赖。考虑到通胀依然远高于2%目标,FOMC将继续保留行动的选项,关键在于是否会在点阵图上明确显示出来。无论如何,结合各国目前的利率水平,其他主要央行暂停行动无疑将支持美元走强,因为原本的利差预期正在被打破。

当然,市场中依然不乏看空美元的立场,认为目前美元指数的风险是不对称的。随着货币政策滞后效应的逐步显现,美国经济韧性可能也会遇到挑战,这点可以从近期消费者信心调查和消费信贷统计上看出部分端倪。

虽然没有释放任何明显信号,目前华尔街机构仍普遍倾向于美联储将在明年开始降息,从而打压美元指数。

道明证券表示,随着加息周期临近尾声,美元容易受到数据突然变化的影响,从而改变外界对美联储更长时间维持更高利率水平的预期。

● 本文数据及分析源自互联网,不构成投资建议,不代表三冠财经观点。若侵权请联系管理员删除

● 本文链接:http://www.fa036.com/waihui/1603.html